La empresa anunció su plan de inversiones para el 2015, al cual planea destinar US$ 503 millones en exploración. La pregunta en este momento sería ¿cuantos millones de barriles de reservas nuevas se pueden adicionar con este monto de inversión anual para reponer los barriles producidos?

El principal insumo para una compañía de exploración y explotación petrolera son sus reservas de crudo. Dichas reservas se pueden incrementar con nuevos yacimientos encontradas por exploración, o mediante el aumento del factor de recobro de lo previamente encontrado.

Por otro lado, estas reservas son reducidas diariamente por la producción de la compañía.

A finales del año pasado Ecopetrol sumaba 1.972 millones de barriles de reservas probadas, con lo cual podría mantener su producción actual por un poco más de 7 años.

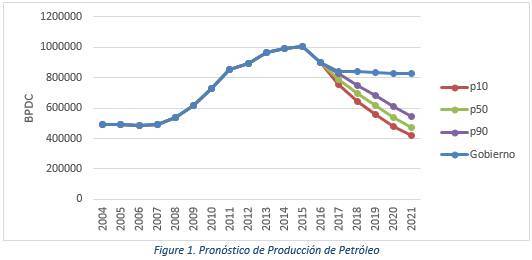

La meta de producción planteada para el 2015 es de 760.000 barriles de petróleo equivalente, lo cual representa una reducción de 277 millones de barriles de las limitadas reservas de la compañía.

Recientemente, Ecopetrol anunció su plan de inversiones para el 2015, al cual planea destinar 503 millones de dólares en exploración. La pregunta en este momento sería ¿cuántos millones de barriles de reservas nuevas se pueden adicionar con este monto de inversión anual para reponer los barriles producidos?

Para responder esta pregunta es necesario saber cuál es el costo de adicionar un barril por exploración a las reservas (‘finding cost’), el cual se calcula dividiendo la inversión en exploración por las reservas adicionadas.

Según la Administración de Información Energética de Estados Unidos (EIA), el costo de adicionar un barril por exploración a las reservas es en promedio US$ 18 en el continente (onshore) y US$ 41 costa afuera (offshore) en Estados Unidos, US$ 12 en Canadá, US$ 35 en África, US$ 7 en Medio Oriente, y US$ 20 en Centro y Sur América.

Con base en estas estadísticas, Ecopetrol esperaría adicionar solamente 25 millones de barriles, que representan menos del 10 % de lo que planea producir en el 2015.

Basados en las reservas adicionadas y las inversiones en exploración desde 1979 hasta el 2006 en Colombia, se encontró que el costo de hallar un barril mediante exploración puede ir desde 40 centavos de dólar, como en 1984 cuando se descubrió Caño Limón o en 1992 cuando se descubrió Cupiagua, hasta más de 60 dólares, como en los años 1978, 1994, 1996 y 1997.

El promedio anual del costo de adicionar un barril es US$14 con lo cual Ecopetrol esperaría adicionar 36 millones de barriles equivalente al 13% de la producción anual.

Ecopetrol necesitaría adicionar al menos 241 millones de barriles en extensiones de los campos actuales y/o mediante recobro mejorado (Enhanced Oil Recovery – EOR).

Un paralelo que se podría plantear es que si los 6.5 billones de dólares invertidos en la ampliación de Reficar (Refinería de Cartagena) se hubieran invertido en exploración, se esperaría adicionar 500 millones de barriles, lo que significa casi 2 años de producción.

No podemos quedarnos lamentando y esperando un gran descubrimiento como el de Caño Limón en Arauca, Cusiana o Cupiagua en Casanare.

Ecopetrol necesita una estrategia sostenible a largo plazo porque de lo contrario nuestros hijos no conocerán la compañía, si se continúa con la tasa de explotación actual.

Adicionalmente, Ecopetrol no puede ser un fortín político del gobernante de turno, como es el caso de la petrolera venezolana PDVSA, porque se aceleraría la debacle de la compañía.

Se requiere aprender de las buenas prácticas de exitosas compañías estatales de petróleo, como es el caso de la noruega Statoil. Esta compañía por ejemplo, reparte solo el 25 % de sus utilidades mediante dividendos y destina el restante 75 % a reinvertir en el crecimiento de la compañía.

Sergio Cabrales Arévalo,

Doctor en administración e ingeniero industrial Universidad de Los Andes